| | Operatives Umlaufvermögen (ohne liquide Mittel) |

| ./. | Kurzfristiges operatives Fremdkapital |

| = | Working Capital |

Tabelle 1: Berechnung Working Capital

Abb. 1 zeigt die Berechnung des Working Capitals schematisch anhand der wesentlichen Bilanzpositionen. Zu den bedeutenden Posten des operativen Umlaufvermögens zählen typischerweise Vorräte sowie Forderungen aus Lieferungen und Leistungen (LuL). Davon werden die operativen Verbindlichkeiten saldiert, d. h. jene (üblicherweise nicht zinstragenden) kurzfristigen Verpflichtungen, die ihren Ursprung in der operativen Geschäftstätigkeit des Unternehmens haben. Dazu zählen im Wesentlichen die Verbindlichkeiten aus LuL; für bestimmte Geschäftsmodelle können ferner erhaltene Anzahlungen relevant sein (z. B. Bauwirtschaft, Anlagenbau). Diese wesentlichen Posten werden mitunter auch als „Trade“ oder „Core“ Working Capital bezeichnet.

Abb. 1: Definition Working Capital

2. Working Capital als Stellgröße des operativen Cashflows

Veränderungen des Working Capitals im Zeitablauf führen zu Mittelbindungen bzw. -freisetzungen – mit Auswirkungen auf den Cashflow und, abhängig von der Finanzierung, ggf. auch auf die Liquidität. Im Kontext der in Cashflow-Rechnungen differenzierten Aktivitätsbereiche werden diese Mittelbindungen bzw. -freisetzungen üblicherweise dem Cashflow aus operativer Geschäftstätigkeit zugeordnet.[6]

Bei derivativer Ermittlung (vgl. Tabelle 2) ergibt sich der operative Cashflow in einem zweistufigen Vorgehen.[7] Ausgehend vom Periodenergebnis werden zunächst die nicht zahlungswirksamen Abschreibungen sowie die Veränderung der langfristigen Rückstellungen korrigiert. Nach Berücksichtigung weiterer ggf. relevanter Korrekturen um nicht zahlungswirksame Positionen ergibt sich der so genannte erfolgswirksame Cashflow.

Tabelle 2: Derivative Ermittlung des operativen Cashflows

Alle weiteren notwendigen Korrekturen, um das Periodenergebnis in den operativen Cashflow überzuleiten, lassen sich sodann unter der Veränderung des Working Capitals zusammenfassen. Eine Erhöhung des Working Capitals bindet Liquidität, während ein Abbau Liquidität freisetzt. Um den operativen Cashflow zu erhalten, wird die Veränderung des Working Capitals daher vom erfolgswirksamen Cashflow saldiert. So führt beispielhaft ein durch Erhöhung der Forderungen aus LuL bedingter Anstieg des Working Capitals zu einer Reduktion des operativen Cashflows (in Höhe des Anstiegs der Forderungen aus LuL sind Umsatzerlöse noch nicht als Einzahlungen zugeflossen).

Erst der operative Cashflow zeigt, ob bzw. in welcher Höhe das Unternehmen im operativen Geschäft tatsächlich liquide Mittel generiert hat bzw. zu finanzierende Mittelabflüsse vorliegen. Die Mittelbindung bzw. -freisetzung im Working Capital kann dabei eine maßgebliche Rolle spielen. Inwieweit Working-Capital-Veränderungen Auswirkungen auf die effektive Liquidität des Unternehmens haben, ist davon abhängig, wie das Unternehmen einen Anstieg des Working Capitals finanziert bzw. wofür die aus dem Abbau des Working Capitals frei gewordene Liquidität verwendet wird. Kommen zur Finanzierung des Working Capitals etwa Betriebsmittellinien zum Einsatz, so schwankt deren Auslastung typischerweise mit den Veränderungen des Working Capitals, womit die Working-Capital-Veränderung nicht zwingend die effektive Liquidität, wohl aber die kurzfristigen Finanzverbindlichkeiten beeinflusst.

3. Beispiel

Die Tabellen 3 und 4 zeigen einen beispielhaften Jahresabschluss mit Bilanz sowie Gewinn- und Verlustrechnung. In Tabelle 6 wird daraus der operative Cashflow für das Jahr 2 entwickelt. Dazu wird zunächst der erfolgswirksame Cashflow berechnet – als Summe von Jahresergebnis zzgl. Abschreibungen sowie Erhöhung der langfristigen Rückstellungen. Es ergibt sich ein Erfolgs-Cashflow in Höhe von 144 TEUR, welcher deutlich über dem Jahresüberschuss (64 TEUR) liegt.

In Tabelle 5 ist die Veränderung des Working Capitals dargestellt: Dieses steigt im Jahr 2 um 154 TEUR – maßgeblich bedingt durch den Anstieg der Vorräte. Diese Mittelbindung reduziert den operativen Cashflow signifikant: Trotz eines positiven Ergebnisses sowie eines positiven erfolgswirksamen Cashflows liegen tatsächlich Mittelabflüsse durch das operative Geschäft in Höhe von zehn TEUR vor. Die Finanzierung der Mittelbindung im Working Capital erfolgte im vorliegenden Fall maßgeblich durch eine erhöhte Inanspruchnahme der Betriebsmittellinie (Kontokorrentkredit), so dass sich kaum eine Auswirkung auf die liquiden Mittel des Unternehmens ergab (siehe die nahezu unveränderte Bilanzposition „Liquide Mittel“ in Tabelle 3).

| Aktiva | Jahr 1 | Jahr 2 | | Passiva | Jahr 1 | Jahr 2 |

| Anlagevermögen | 240 | 240 | | Eigenkapital | 150 | 185 |

| | | | | Langfr. Rückstellungen | 50 | 60 |

| | | | | Langfr. Kredite | 130 | 130 |

| Vorräte | 123 | 249 | | | | |

| Forderungen LuL | 68 | 101 | | Kontokorrentkredit | 65 | 175 |

| Liquide Mittel | 19 | 20 | | Verbindlichkeiten LuL | 55 | 60 |

| Summe Aktiva | 450 | 610 | | Summe Passiva | 450 | 610 |

Tabelle 3: Bilanz (Beispielunternehmen, in TEUR)

| | | Jahr 1 | Jahr 2 |

| | Umsatzerlöse | 1.000 | 1.050 |

| + | Bestandserhöhung | 10 | 100 |

| = | Gesamtleistung | 1.010 | 1.150 |

| ./. | Materialaufwand | 480 | 550 |

| = | Rohertrag | 530 | 600 |

| ./. | Personalaufwand | 360 | 390 |

| ./. | Abschreibungen | 70 | 70 |

| ./. | sbA | 50 | 50 |

| = | EBIT | 50 | 90 |

| ./. | Steuern | 15 | 26 |

| = | Ergebnis nach Steuern | 35 | 64 |

Tabelle 4: Gewinn- und Verlustrechnung (Beispielunternehmen, in TEUR)

| | | Jahr 1 | Jahr 2 | Delta |

| | Forderungen LuL | 68 | 101 | +33 |

| + | Vorräte | 123 | 249 | +126 |

| ./. | Verbindlichkeiten LuL | 55 | 60 | +5 |

| = | Working Capital | 136 | 290 | +154 |

Tabelle 5: Berechnung Working Capital (in TEUR)

| | | | Jahr 2 |

| | Ergebnis nach Steuern | | 64 |

| + | Abschreibungen | | 70 |

| + | Veränderung langfr. Rückstellungen | | 10 |

| = | Erfolgswirksamer Cashflow | | 144 |

| ./. | Veränderung Working Capital | | 154 |

| = | Operativer Cashflow | | –10 |

Tabelle 6: Berechnung Operativer Cashflow (in TEUR)

III. Analytische Bedeutung des Working Capitals

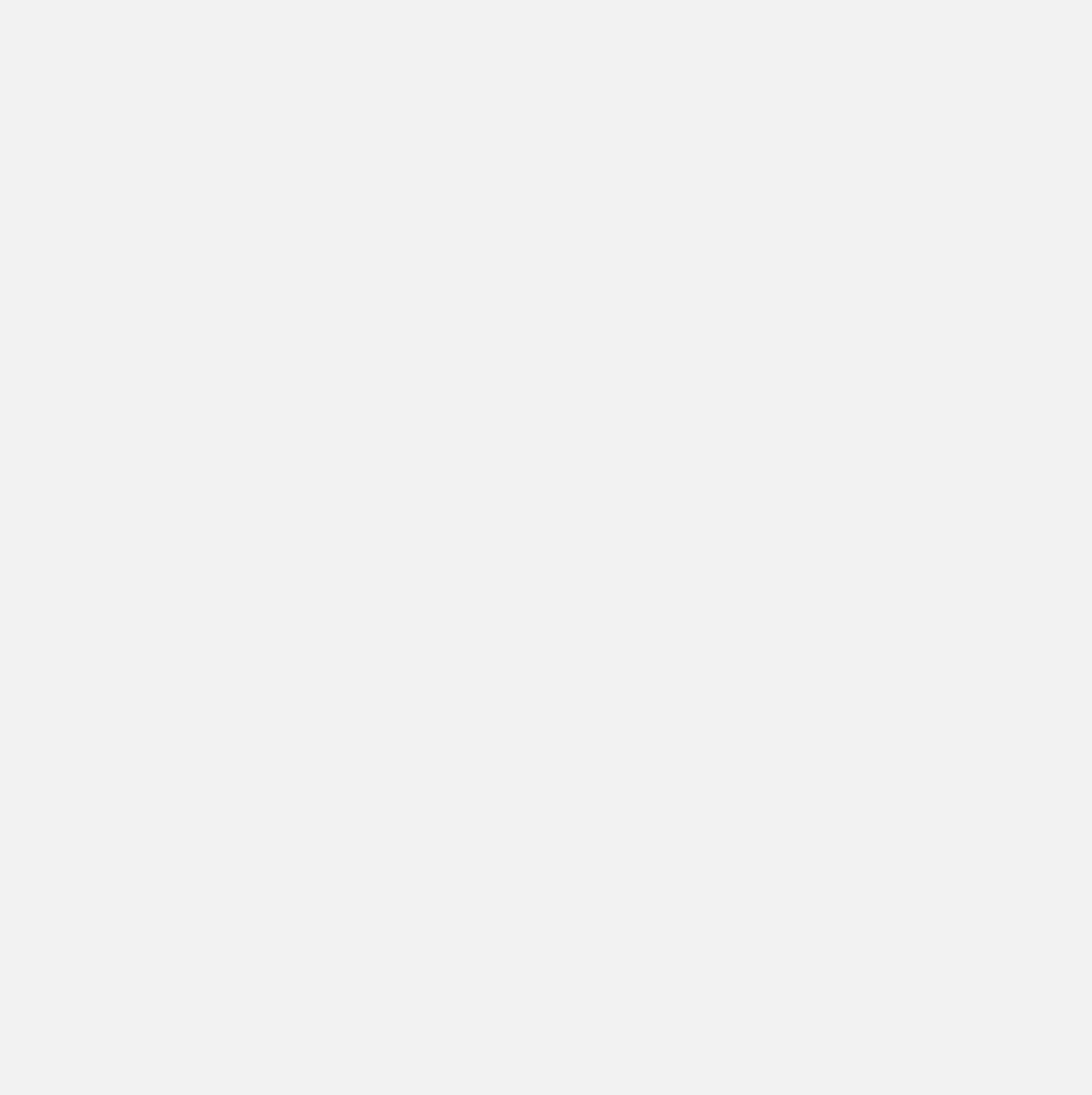

1. Trennung von Wachstums- und Effizienzeffekten

Veränderungen des Working Capitals im Zeitablauf lassen sich auf zwei generische Ursachen zurückführen (vgl. Abb. 2). Zum einen kann die Veränderung wachstumsbedingt sein: Steigen die Umsatzerlöse des Unternehmens, wird sich typischerweise auch die notwendige Mittelbindung im Working Capital erhöhen. So werden zunehmende Umsatzerlöse im Regelfall eine Erhöhung der Forderungen aus LuL bedingen; ferner ist damit typischerweise (insbesondere für Produktions- bzw. Handelsunternehmen) auch ein höherer Bestand an Vorräten erforderlich.

Abb. 2: Wachstums- und Effizienzeffekte im Working Capital

Im Gegenzug kann ein Umsatzrückgang zu einer Reduktion des Working Capitals führen – soweit es dem Unternehmen gelingt, Forderungen aus LuL sowie Vorräte entsprechend abzubauen.

Neben der wachstumsbedingten Veränderung kann eine Working-Capital-Veränderung auch effizienzbedingt sein. Steigen etwa die Forderungen aus LuL, obwohl der Umsatz gegenüber der Vorperiode konstant geblieben ist, liegt eine Effizienzverschlechterung im Working Capital vor: die Debitoren benötigen offenbar länger für den Ausgleich der Forderungen. Auch ein Anstieg der Vorräte bei unveränderten Umsatzerlösen impliziert eine Effizienzverschlechterung, da nun mehr Vorräte für den gleichen Umsatz benötigt werden. Umgekehrt kommt es zu Effizienzverbesserungen, wenn das Working Capital bei gleichbleibendem Umsatz abgebaut werden kann.

Im Regelfall überlagern sich beide Effekte und es kommt neben einer umsatzbedingten Veränderung (Wachstumseffekt) auch zu einem Effizienzeffekt, wenn sich das Working Capital über- bzw. unterproportional zum Umsatz verändert. Einen Hinweis auf Effizienzeffekte liefert die Analyse der Kennzahl Working-Capital-Effizienz, bei der das Working Capital ins Verhältnis zum Umsatz der Periode gesetzt wird:

Working-Capital-Effizienz = Working Capital/Umsatzerlöse. (1)

Die Working-Capital-Effizienz beschreibt die für eine Einheit Umsatz erforderliche Mittelbindung im Working Capital. Eine Erhöhung (Verminderung) der Effizienzkennzahl impliziert eine Verschlechterung (Verbesserung) der Working-Capital-Effizienz, da nun mehr (weniger) Working Capital für eine Einheit Umsatz erforderlich ist.

In Tabelle 7 ist für die Zahlen des obigen Beispiels die Working-Capital-Effizienz dargestellt. Diese hat sich im Jahr 2 erheblich verschlechtert (Anstieg von 13,6 % im Jahr 1 auf 27,6 % im Jahr 2). Der Anstieg des Working Capitals ist somit nur zu einem Teil auf die Umsatzsteigerung zurückzuführen. Legt man die Working-Capital-Effizienz des Vorjahres (Jahr 1) zugrunde, ergibt sich für einen Umsatz von 1.050 TEUR im Jahr 2 rechnerisch ein wachstumsbedingt notwendiges Working Capital in Höhe von 13,6 % x 1.050 TEUR = 143 TEUR. Der wachstumsbedingte Anstieg beträgt somit lediglich sieben TEUR. Tatsächlich ist das Working Capital aber um 154 TEUR gestiegen. Der verbleibende Anstieg von Höhe von 147 TEUR ist somit durch die Effizienzverschlechterung bedingt.

| (in TEUR) | Jahr 1 | Jahr 2 |

| Working Capital | 136 | 290 |

| Umsatzerlöse | 1.000 | 1.050 |

| Working-Capital-Effizienz | 13,6% | 27,6% |

| | | |

| Anstieg Working Capital | +154 |

| Wachstumsbedingt notwendiges Working Capital (Basis: Working-Capital-Effizienz aus Jahr 1) | 143 |

| Wachstumsbedingter Anstieg | +7 |

| Effizienzbedingter Anstieg | | +147 |

Tabelle 7: Working-Capital-Effizienz sowie Trennung von Wachstums- und Effizienzeffekten

Es lässt sich schlussfolgern, dass bei gleichbleibender Working-Capital-Effizienz 147 TEUR weniger Mittelbindung im Working Capital erforderlich gewesen wären, womit ein Anstieg der Bankverbindlichkeiten um diesen Betrag hätte vermieden werden können. Die rechnerische Trennung der Wachstums- und Effizienzeffekte ermöglicht somit Aussagen zum absoluten Ausmaß der Effekte – auch wenn sich das Gedankenexperiment einer Vermeidung von Effizienzverschlechterungen nicht in jedem Fall auf die Realität übertragen lässt. Für die Analyse wäre in solchen Fällen relevant, die Gründe für die Effizienzverschlechterung zu beleuchten (siehe Abschnitt III.4).

Die Betrachtung der Working-Capital-Effizienz ist ferner relevant für die Erstellung bzw. Plausibilisierung von Finanzplanungsrechnungen. Plant das Unternehmen etwa einen Umsatzanstieg und unterstellt einen nur unterproportionalen Anstieg des Working Capitals (oder gar ein konstantes Working Capital), so wird sich die Working-Capital-Effizienz rechnerisch verbessern. In solchen Fällen sollte das Unternehmen plausibel darlegen können, mit welchen Maßnahmen diese Effizienzverbesserung tatsächlich erreicht werden kann. Im Zweifel sollte für die Analyse eher mit einer konstanten Working-Capital-Effizienz gerechnet werden und sodann geprüft werden, wie der resultierende Anstieg des Working Capitals finanziert werden kann (z. B. durch bestehende freie Betriebsmittellinien).

2. Beurteilung der Working-Capital-Veränderungen

a) Reduktion des Working Capitals

Eine Mittelfreisetzung durch Working-Capital-Abbau verbessert den operativen Cashflow der Periode. Allerdings ist dieser positive Liquiditätsbeitrag im Regelfall nicht nachhaltig und kann somit nicht in die Zukunft extrapoliert werden. Dies gilt sowohl für eine umsatzbedingte Reduktion wie auch für einen Working-Capital-Abbau durch Effizienzverbesserungen.

Ist dem Unternehmen bei einem Umsatzrückgang eine Reduktion des Working Capitals möglich, kann die Working-Capital-Freisetzung die Liquiditätssituation entlasten – gerade in einer Krisensituation kann hier ein wichtiger Beitrag liegen. Die Fortschreibung umsatzbedingter Working-Capital-Reduktionen ist allerdings nur zulässig, soweit der Umsatz in der kommenden Periode weiter in ähnlicher Größenordnung sinkt. Werden dagegen Maßnahmen eingeleitet, die zu einer Stabilisierung bzw. zu einem Anstieg des Umsatzes führen, wird sich das Working Capital in der Folgeperiode potenziell wieder aufbauen, was den operativen Cashflow wiederum reduziert.

Konnte das Working Capital aufgrund von Effizienzverbesserungen einer Periode reduziert werden, ist grundsätzlich von einem einmaligen Effekt auszugehen. Auch wenn es dem Unternehmen gelingt, die Mittelfreisetzung dauerhaft zu halten, lassen sich die Effizienzverbesserungen in der folgenden Periode kaum in gleicher Höhe wiederholen.

Insofern ist Vorsicht geboten bei Situationen, in denen der Abbau des Working Capitals einen wesentlichen Beitrag zum operativen Cashflow geleistet hat. Im Regalfall stellen solche positiven Liquiditätsbeiträge einmalige Effekte dar und lassen sich nicht in die nächste Periode fortschreiben.

b) Erhöhung des Working Capitals

Ein Aufbau des Working Capitals bindet dagegen Liquidität und reduziert den operativen Cashflow. Ein wachstumsbedingter Anstieg ist dabei im Regelfall unvermeidbar, da steigende Umsatzerlöse typischerweise einen höheren Bestand an Forderungen aus LuL sowie Vorräten bedingen. Hier ist die Position des Unternehmens bzw. dessen Produkte im Lebenszyklus zu berücksichtigen. So wird die Mittelbindung im Working Capital umso höher ausfallen, je stärker das Unternehmen wächst. Für Unternehmen, die sich eher in einer Reife- bzw. Sättigungsphase befinden, ist dagegen mit keinem starken wachstumsbedingten Anstieg des Working Capitals zu rechnen. In jedem Fall ist zu analysieren, ob das Unternehmen über ausreichend freie Mittel bzw. Finanzierungsquellen (insb. freie Betriebsmittellinien) verfügt, um den Anstieg des Working Capitals finanzieren zu können. Gerade für wachstumsstarke Unternehmen kann die Mittelbindung im Working Capital potenziell zum Treiber einer Liquiditätskrise werden – selbst bei angemessener Profitabilität.

Effizienzverschlechterungen bzw. ein Anstieg des Working Capital, der sich nicht allein auf Wachstumseffekte zurückführen lässt, ist dagegen stets kritisch zu hinterfragen. In solchen Fällen gilt es, die Ursachen für die Effizienzverschlechterung herauszuarbeiten und daraus ggf. Risikosignale zu extrahieren. Darauf wird in Abschnitt III.4 näher eingegangen.

3. Analyse der Working-Capital-Effizienz im Working-Capital-Zyklus

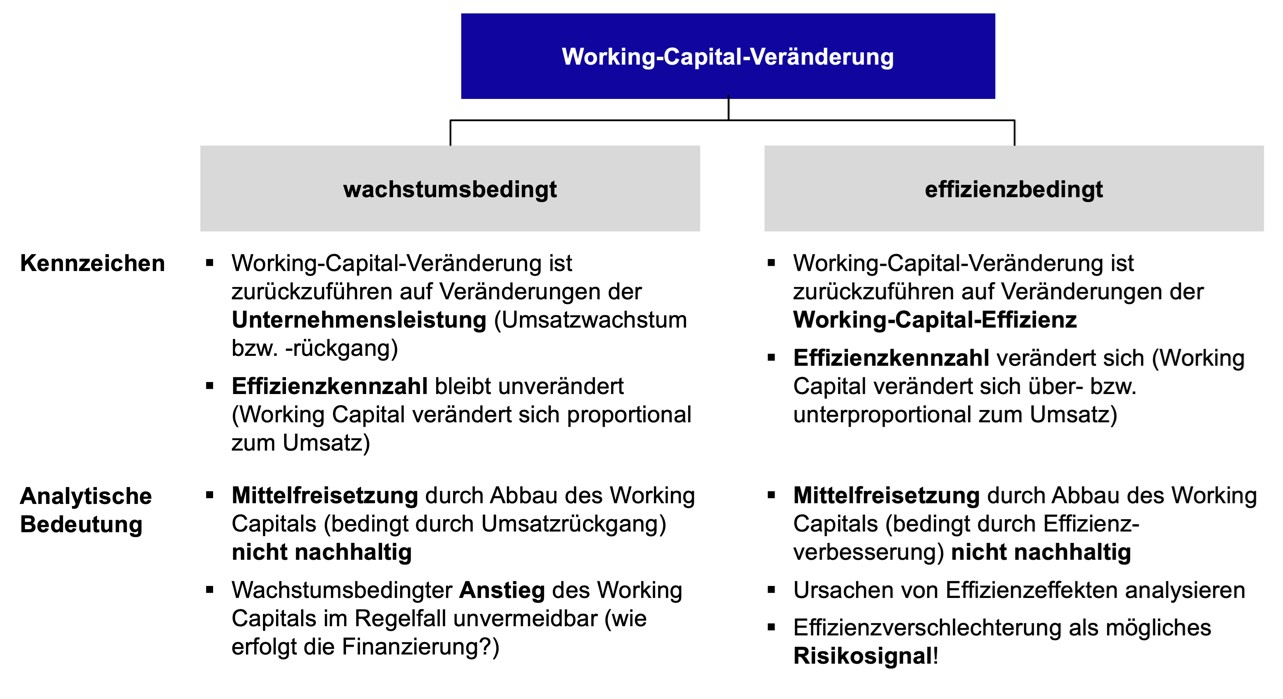

a) Working-Capital-Zyklus

Um die Working-Capital-Effizienz und deren Veränderungen besser zu verstehen, sollten die wesentlichen Bestandteile des Working Capitals separat analysiert werden. Abb. 3 stellt schematisch den Working-Capital-Zyklus (Cash Conversion Cycle) dar, der die Mittelbindung im operativen Umlaufvermögen determiniert. Betrachtet werden hier die Komponenten des Trade Working Capital, die durch das Unternehmen im Rahmen der operativen Geschäftstätigkeit gesteuert werden können (siehe Abschnitt II.1).[8]

Abb. 3: Working-Capital-Zyklus

Der Working-Capital-Zyklus beginnt typischerweise mit dem Einkauf und mit der Aufnahme von Vorräten in das Lager (Roh-, Hilfs- und Betriebsstoffe beim Produktionsunternehmen bzw. Waren beim Handelsunternehmen). Die Lagerdauer („Days Inventories Outstanding“, DIO) erstreckt sich ferner über die Produktionsdauer (unfertige Erzeugnisse) sowie die Lagerdauer der fertigen Erzeugnisse und endet mit dem Verkauf dieser fertigen Erzeugnisse bzw. Waren. Erfolgt der Verkauf mit Zahlungsziel, so schließt sich an die Lagerdauer das Zahlungsziel gegenüber den Kunden an (Debitorenziel bzw. „Days Sales Outstanding“, DSO). Erst mit Ausgleich der Forderungen endet der Working-Capital-Zyklus. Soweit das Unternehmen Zahlungsziele mit seinen Lieferanten vereinbart hat, erstreckt sich die effektive Finanzierungslücke nicht über den gesamten Working-Capital-Zyklus, sondern reduziert sich um das Kreditorenziel (also um das durchschnittliche Zahlungsziel der Lieferanten, „Days Payables Outstanding“, DPO). Die Geldumschlagsdauer im Working Capital („Days Working Capital“, DWC) ergibt sich somit als:

DWC = DIO + DSO-DPO. (2)

Sind für das Geschäftsmodell erhaltene Anzahlungen relevant (z. B. Bauwirtschaft, Anlagenbau), sollten diese ebenfalls berücksichtigt werden. In manchen Analysesystemen werden diese auch zu den Verbindlichkeiten aus LuL addiert oder alternativ von den Vorräten saldiert, womit sich eine „Netto-Lagerdauer“ ergibt. Beide Vorgehensweisen haben den Nachteil, dass der Informationsgehalt der erhaltenen Anzahlungen nicht vollständig genutzt werden kann (siehe die Ausführungen in Abschnitt III.4).

Je länger (kürzer) der Working-Capital-Zyklus dauert, desto mehr (weniger) finanzielle Mittel sind im Working Capital für eine Einheit Umsatz gebunden. Veränderungen in den Days Working Capital zeigen somit stets Effizienzeffekte an. Die Analyse der einzelnen Bestandteile (Kreditorenziel, Lagerdauer und Debitorenziel) ermöglicht nun eine differenzierte Analyse der Ursachen. Neben einer Analyse der Ursachen für Veränderungen im Zeitablauf, gibt ein Vergleich mit Unternehmen einer angemessenen Peer Group Aufschluss über die relative Effizienz des Unternehmens. Auch hier kommt der Ursachenanalyse wesentlicher Abweichungen eine hohe Bedeutung zu.

b) Berechnung der Zyklusdauer

Zur Berechnung der durchschnittlichen Zeitdauern relativiert man die Bestände (z. B. Forderungen aus LuL) zunächst mit dem Umsatz der Periode, womit sich die jeweilige Effizienzkennzahl der einzelnen Bestandteile ergibt. Multipliziert man diese Effizienz (d. h. den Jahresbruchteil der Umsatzerlöse) mit der Anzahl an Tagen im Jahr, so erhält man die jeweiligen Zeitdauern. Das durchschnittliche Debitorenziel (DSO), das Kreditorenziel (DPO) sowie die Lagerdauer (DIO) ergeben sich somit als:

DSO = Forderungen aus LuL/Umsatzerlöse x 365 Tage, (3)

DPO = Verbindlichkeiten aus LuL/Umsatzerlöse x 365 Tage, (4)

DIO = Vorräte/Umsatzerlöse x 365 Tage. (5)

Während die Forderungen aus LuL direkt mit den Umsatzerlösen verbunden sind, ist der Bezug zu den Umsatzerlösen für die Verbindlichkeiten aus LuL bzw. die Vorräte indirekt. So werden erstere eher durch das Einkaufsvolumen beeinflusst (ggf. approximiert durch den Materialaufwand), letztere dagegen eher durch die Herstellungskosten (zumindest für Produktionsunternehmen). Insofern werden in manchen Analysesystemen mitunter auch abweichende Bezugsgrößen verwendet (insb. Materialaufwand für die Verbindlichkeiten aus LuL sowie Herstellungskosten für die Vorräte). Letztlich ist für die Analyse jedoch weniger die absolute Höhe der Zeitdauern entscheidend, sondern eher die Veränderung im Zeitablauf sowie der Vergleich mit anderen Unternehmen einer angemessenen Peer Group. Daher wird im Folgenden einheitlich auf die Umsatzerlöse als Bezugsgröße abgestellt.

Tabelle 8 zeigt für die Zahlen des obigen Beispiels die einzelnen Größen des Working-Capital-Zyklus. Insgesamt ist die Geldumschlagsdauer um 51 Tage von 50 auf 101 Tage gestiegen. Die Analyse zeigt, dass die Effizienzverschlechterung maßgeblich durch die Erhöhung der rechnerischen Lagerdauer (Anstieg von 45 auf 87 Tage) bedingt ist. Auch das Debitorenziel ist deutlich angestiegen; das Kreditorenziel hat sich dagegen kaum verändert. Im Rahmen der Analyse sollte nun ergründet werden, welche Ursachen der Effizienzverschlechterung im Bereich der Vorräte und Debitoren zugrunde liegen (vgl. Abschnitt III.4).

| | | Jahr 1 | Jahr 2 |

| | Debitorenziel (DSO) | 25 | 35 |

| + | Lagerdauer (DIO) | 45 | 87 |

| ./. | Kreditorenziel (DPO) | 20 | 21 |

| = | Geldumschlagsdauer (DWC) | 50 | 101 |

Tabelle 8: Berechnung Geldumschlagsdauer

Um wiederum einen Eindruck von den absoluten Effizienzeffekten zu erhalten, kann die Mittelbindung für einen Tag Geldumschlag berechnet werden:

Mittelbindung im Working Capital (pro Tag DWC)=Umsatzerlöse/365 Tage. (6)

Für das Beispiel ergibt sich ein Wert von 1.050 TEUR /365 Tage = 2,877 TEUR/Tag. Eine Erhöhung (Reduktion) der Geldumschlagsdauer um einen Tag führt somit rechnerisch zu einer Mittelbindung (Mittelfreisetzung) im Working Capital in Höhe von 2,877 TEUR. Die effizienzbedingte Erhöhung der Geldumschlagdauer um 51 Tage übersetzt sich somit in eine zusätzliche Mittelbindung in Höhe von 51 Tage x 2,877 TEUR/Tag = 143 TEUR. Dies entspricht dem oben berechneten Effizienzeffekt.

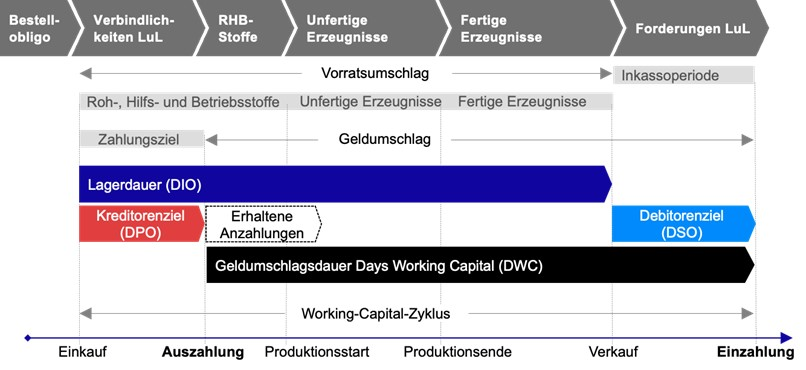

4. Effizienzverschlechterung als Risikosignal

Besonderes Augenmerk sollte auf die Ursachenanalyse einer Effizienzverschlechterung gelegt werden – in vielen Fällen lassen sich hieraus Risikosignale ableiten. Häufig zeigen Unternehmen bereits im Vorfeld einer Ertragskrise eine Verschlechterung der Working-Capital-Kennzahlen. Ferner äußern sich auch zahlreiche Maßnahmen der Bilanzpolitik bzw. -manipulation in einer Verschlechterung der Working-Capital-Effizienz. Abb. 4 fasst ausgewählte potenzielle Ursachen einer Effizienzverschlechterung der einzelnen Komponenten des Trade Working Capitals zusammen.

Ein Anstieg des rechnerischen Debitorenziels kann zum einen aus einer Veränderung des effektiven Zahlungsverhaltens der Kunden resultieren. Die Ursachen hierfür können vielfältig sein: einzelne Kunden können ggf. nicht bezahlen, was die Werthaltigkeit der Forderungen in Frage stellt; ggf. wollen einzelne Kunden auch einfach nicht bezahlen, weil z. B. ein Mangel in der Leistungserstellung vorliegt; oder es hat sich schlicht die Effizienz des Debitorenmanagements verschlechtert. Neben einer Veränderung des effektiven Zahlungsverhaltens kann dem Anstieg des Debitorenziels eine Verlängerung der vereinbarten Zahlungsziele zugrunde liegen. Auch hier können die Ursachen vielfältig sein: Liegt ein verringerter Verhandlungsspielraum des Unternehmens gegenüber den Kunden vor, was Hinweise auf eine Verschlechterung der Wettbewerbsposition des Unternehmens geben könnte? Oder wird etwa einfach ein größerer Teil der Umsätze in Regionen mit längeren Zahlungszielen getätigt? Ferner würde sich Bilanzmanipulation in Form fingierter Rechnungen in einem Anstieg des rechnerischen Debitorenziel äußern.

Abb. 4: Potenzielle Ursachen von Effizienzverschlechterungen im Trade Working Capital (Auswahl)

Ein Anstieg der rechnerischen Lagerdauer kann durch einen mengenbedingten Anstieg der Vorräte hervorgerufen sein. Auch hier stellt sich die Frage nach den Ursachen. Eine Erhöhung des Bestands an Roh-, Hilfs- und Betriebsstoffen (RHB) kann zum einen durch unerwünschte Ineffizienzen in der Lagerbewirtschaftung bedingt sein, zum anderen aber auch notwendige Folge eines erwarteten zukünftigen Leistungsanstiegs sein. Angesichts der Unsicherheiten in den Lieferketten haben Unternehmen in jüngerer Vergangenheit mitunter auch zielgerichtet den Lagerbestand erhöht, um die Produktion am Laufen zu halten. Spekulation auf Preissteigerungen in einem inflationären Umfeld kann ebenfalls zur Erhöhung des RHB-Bestands beigetragen haben. Ein mengenbedingter Anstieg kann auch im Bereich der unfertigen (UE) Erzeugnisse vorliegen: Wurde die Produktionsleistung (aufgrund konkreter Aufträge) erhöht oder liegt hier eine Fertigung ohne Auftrag („Lagerproduktion“) bzw. zunehmende Ineffizienzen im Produktionsprozess zugrunde? Aufschlussreich kann der Abgleich mit den erhaltenen Anzahlungen sein: Steigen diese in etwa mit der gleichen Rate wie die unfertigen Erzeugnisse, so kann dies als Hinweis interpretiert werden, dass die Ausweitung der Produktionsleistung mit einer bestätigten Nachfrage korrespondiert (Aufträge/ Bestellungen). Ferner kann der Bestand an fertigen Erzeugnissen (FE) gestiegen sein. Liegen hier konkrete Bestellungen vor oder wurde ohne konkreten Auftrag auf Lager produziert bzw. liegen Ladenhüter vor? Schließlich kann der Anstieg der Lagerdauer auch aus einem bewertungsbedingten Anstieg der Vorräte resultieren, etwa weil das Unternehmen (bilanzpolitisch motiviert) einen höheren Anteil Gemeinkosten in die Herstellungskosten einbezieht. Gerade letztere Ursachen – Lagerproduktion bzw. Bilanzpolitik – sind als Risikosignale zu bewerten.

Ein Rückgang des rechnerischen Kreditorenziels kann analog zum Debitorenziel zum einen aus einer Veränderung des effektiven Zahlungsverhaltens des Unternehmens resultieren: Wurden möglicherweise Skontoanreize genutzt (im Regelfall vorteilhaft) oder zahlt das Unternehmen Rechnungen auch ohne Skontoanreiz einfach zu früh (ineffizientes Kreditorenmanagement)? Zum anderen kann die Ursache in einer Verkürzung der vereinbarten Zahlungsziele durch die Lieferanten liegen. Liegt ein verringerter Verhandlungsspielraum gegenüber den Lieferanten vor, was wiederum Hinweise auf eine Verschlechterung der Marktposition des Unternehmens geben könnte? Oder besteht gar ein mangelndes Vertrauen, dass Lieferanten in Erwartung einer sich anbahnenden Krise nicht mehr zur weiteren Aufrechterhaltung ihres Obligos bereit sind? Mit fortschreitender Krise ist dagegen oftmals eine Ausweitung des rechnerischen Kreditorenziels zu beobachten, wenn das Unternehmen aufgrund fehlender Liquidität zunehmend überfällige Lieferantenverbindlichkeiten aufbaut.

Auch ein effizienzbedingter Rückgang der Anzahlungen ist im Regelfall kein positives Signal. Haben sich Anzahlungen aufgrund eines Rückgangs des Auftragsbestands bzw. des Auftragseingangs reduziert, so kann dies einen Frühwarnindikator für zukünftig rückläufige Umsatzerlöse darstellen. Die Anzahlungen können auch rückläufig sein, weil Kunden eine geringere Bereitschaft zur Leistung von Anzahlungen zeigen. Auch hier kann wiederum ein verringerter Verhandlungsspielraum des Unternehmens einschlägig sein. Die Ursache könnte ferner in Mängeln der Leistungserstellung oder gar der fehlenden Bereitschaft von (anderen) Kreditinstituten zur Auslegung von Anzahlungsavalen liegen.

Zusammenfassend lässt sich konstatieren, dass Effizienzverschlechterungen im Working Capital nur selten mit positiven Entwicklungen assoziiert werden können, sondern im Gegenteil häufig ein Risikosignal darstellen. Daher kommt der Ursachenanalyse bei signifikanten Effizienzverschlechterungen eine hohe Bedeutung zu.

IV. Ausblick/Zusammenfassung

Die Mittelbindung bzw. Mittelfreisetzung im Working Capital beeinflusst maßgeblich den operativen Cashflow und damit die Fähigkeit des Unternehmens, im operativen Geschäft Liquidität zu generieren. Veränderungen im Working Capital lassen sich auf Wachstums- oder Effizienzeffekte zurückführen. Wachstums- wie auch effizienzbedingte Mittelfreisetzungen im Working Capital sind im Regelfall einmalige Effekte, die nicht in die Zukunft fortgeschrieben werden können. Ein wachstumsbedingter Anstieg des Working Capitals ist häufig unvermeidbar und daher in der Finanzplanung angemessen zu berücksichtigen. Eine Effizienzverschlechterung im Working Capital ist dagegen als Risikosignal zu sehen und kann Hinweise für sich anbahnende bzw. bestehende Ertragskrisen sowie die Nutzung bilanzpolitischer Gestaltungsmöglichkeiten zur Ergebnisverbesserung geben.

PRAXISTIPPS

- Die Mittelbindung bzw. Mittelfreisetzung im Working Capital kann hohe Bedeutung für den operativen Cashflow haben und sollte bei der Cashflow-Analyse gesondert gewürdigt werden.

- Die Ursache von Working-Capital-Veränderungen (wachstums- oder effizienzbedingt) sollte bei der Interpretation berücksichtigt werden.

- Wachstums- wie auch effizienzbedingte Mittelfreisetzungen im Working Capital sind im Regelfall einmalige Effekte, die nicht in die Zukunft fortgeschrieben werden können.

- Ein wachstumsbedingter Anstieg des Working Capitals ist im Regelfall unvermeidbar und ist somit im Rahmen der Finanzplanung angemessen zu berücksichtigen.

- Eine Effizienzverschlechterung im Working Capital ist häufig als Risikosignal zu werten. Hier kommt der Ursachenanalyse der einzelnen Working-Capital-Bestandteile eine hohe Bedeutung zu.

[1] Vgl. EBA/GL/2020/06, Guidelines on loan origination and monitoring vom 29.05.2020.

[2] Vgl BaFin-Rundschreiben 05/2023 – Mindestanforderung an das Risikomanagement, BTO 1.2.1, Ziffer 1.

[3] Vgl. EBA/GL/2020/06, Guidelines on loan origination and monitoring vom 29.05.2020, Tz. 128 bzw. Tz. 150.

[4] Vgl. EBA/GL/2020/06, Guidelines on loan origination and monitoring vom 29.05.2020, Tz. 153.

[5] Vgl. Tallau, DB, 2013, S. 2810–2812.

[6] Vgl. Coenenberg/Haller/Schultze, Jahresabschluss und Jahresabschlussanalyse, 26. Aufl. 2021, S. 1115 f.

[7] Vgl. Tallau, DB, 2013, S. 2810–2812.

[8] Die weiteren Komponenten des Working Capitals (vgl. Abschnitt II.1) sind dagegen eher technisch durch die Rechnungslegung bzw. deren Abgrenzungsgrundsätze bedingte Positionen, wie etwa die kurzfristigen Rückstellungen oder Rechnungsabgrenzungsposten.